L’article L111-18-1 du Code de l’urbanisme impose aux « nouvelles constructions et extensions de plus de 500 m² d’emprise au sol dédié à une exploitation commerciale, un usage industriel, artisanal ou au stationnement public couvert [ … ] ainsi que les bâtiments de bureaux de plus de 1000m² ne peuvent être autorisés que s’ils intègrent soit un système de procédé de production d’énergie renouvelable, soit un système de végétalisation. Et ceci, sur 30% de la surface de leur toiture, de 50% de leurs aires de stationnement ou de 100% des ombrières de parking. »

À QUEL BÂTIMENT S’APPLIQUE CETTE LOI ?

Depuis le 1er janvier 2023 : nouveau bâtiment et/ou extensions de plus de 500 m²

- Les bâtiments d’entreprises autres que des bureaux (y compris les espaces de stockage)

- Les exploitations agricoles couplées à une activité commerciale

- Les locaux à usages commerciaux

- Les grandes distributions

- Les points de retrait par la clientèle (retrait automobile en accès drive)

- Les Aires de stationnement et/ou parc couverts

À noter que la loi prévoit une solarisation ou une végétalisation de 30% de leur surface pour ces types d’ouvrage

Depuis le 1er janvier 2023 : nouveau bâtiment et/ou extensions de plus de 1000 m²

- Les bâtiments de bureaux (solarisation de 30% également)

Depuis le 1er janvier 202 : nouveau bâtiment et/ou extensions de plus de 500 m²

- Nouveaux parcs de stationnement -> solarisation ou végétalisation de 50 % de leur surface

- Ombrière de parking -> solarisation ou végétalisation de 100%

QUELS SONT LES TYPES DE CONSOMMATION POSSIBLE ?

Le calcul de la rentabilité des panneaux solaires dépend de différents facteurs. Parmi eux on y retrouve notamment le type d’installation :

- L’autoconsommation (totale ou partielle) : fonctionnement qui permet à la fois de profiter de l’électricité qui est créée et de revendre le surplus généré

- La vente totale : fait de vendre l’intégralité de l’électricité produite

À noter que e tarif de rachat dépend de la puissance du kit solaire installé et de la prime à l’autoconsommation versée par l’État.

COMMENT EST FISCALISÉE LA VENTE D’ÉNERGIE ?

Comme tout revenu, la revente d’électricité est imposable (si la puissance est supérieure à 3kWC). Il existe deux régimes fiscaux différents :

Le MICRO-BIC

Méthode simple qui permet de profiter d’un abattement de 71% du chiffre d’affaires et par conséquent de n’être imposé que sur 29% des recettes.

Le déclarant soumet ensuite ce revenu à la tranche marginale d’imposition de l’impôt sur le revenu.

LE RÉGIME RÉEL

Régime plus complexe qui s’apparente à une entreprise effectuant de la revente d’électricité. En choisissant ce régime, vous serez soumis à TVA et vous serez imposé selon un résultat réel, c’est-à-dire un résultat déterminé selon vos recettes et vos dépenses réelles.

L’avantage de ce type d’imposition est que vous pourrez déduire les frais réels, c’est-à-dire :

- L’entretien des panneaux solaires

- L’assurance

- Les frais de gestion associés à l’exploitation

- Les intérêts d’emprunt

- Les tarifs d’utilisation des réseaux publics d’électricité

- Les amortissements

QUELLE EST LA DURÉE D’AMORTISSEMENT À PRATIQUER ?

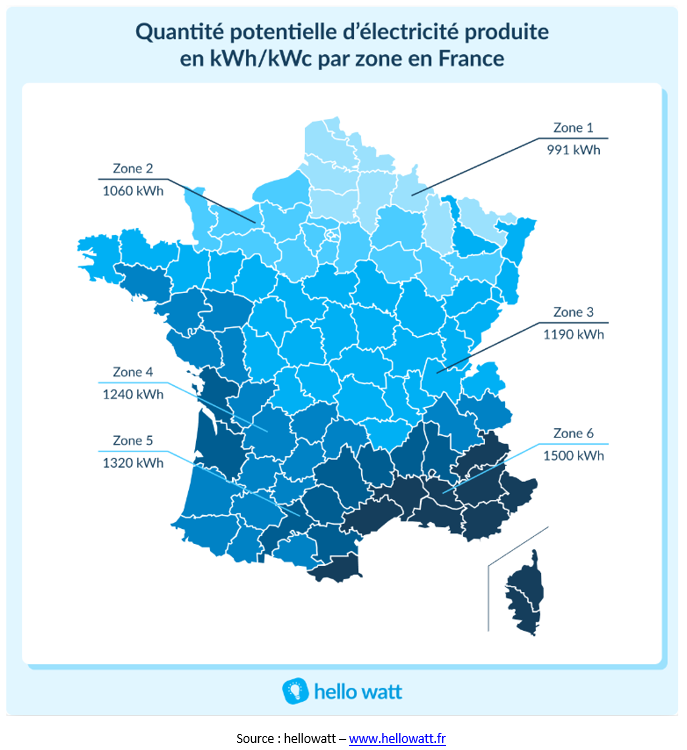

La durée d’amortissement dépend de nombreux facteurs (le prix de l’installation, le prix du raccordement, l’efficacité des panneaux solaires, l’autoconsommation ou vente totale, l’orientation et l’inclinaison des panneaux…²²²²). Mais l’un des critères les plus importants est l’ensoleillement de la région. En effet, pour estimer l’amortissement à réaliser, il est obligatoire de prendre en compte le nombre de kilowattheures produits par kilowatt-crête. Voici, une carte estimant la quantité potentielle d’électricité produite en kWh/KwC par zone géographique en France :